资管新规下的行业蜕变:2025年中国资产管理市场全景透视

作者 胡群

近日,由中信金控财富委资产管理工作室出品的《国内资产管理行业报告(2025 年 1 季度)》正式发布。这份报告由中信集团旗下中信银行、中信证券、中信建投证券、中信信托、中信保诚人寿及其子公司等 18 家成员单位联合编制,以其权威性和广泛性,为市场提供了观察中国资产管理行业发展的独特视角。

资管新规后,我国资产管理行业平稳发展,各类金融机构共同参与、优势互补、良性竞争,目前已形成了涵盖银行理财、公募基金、保险资管、信托行业、券商资管、私募机构等多条子赛道的 " 大资管 " 行业版图。

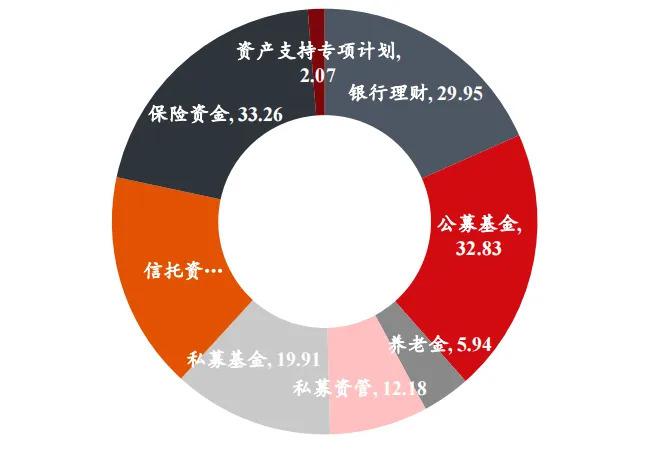

截至 2024 年末,全国资产管理总规模(AUM)已达到 163.16 万亿元,展现出巨大的市场潜力和韧性。尽管面临复杂多变的经济环境和监管要求,行业整体仍保持平稳发展态势,并在不断探索中寻求新的增长点。其中,银行理财产品 29.95 万亿元,公募基金产品 32.83 万亿元,基金公司管理的养老金 5.94 万亿元,证券期货经营机构私募资产管理业务 12.18 万亿元,私募基金 19.91 万亿元,信托公司信托资产规模 27.00 万亿元(注:信托资产规模截至 2024 年中),保险资金运用余额 33.26 万亿元,资产支持专项计划 2.07 万亿元。

我国各类资管机构的产品规模

(截至,2024 年末,单位:万亿元)

资料来源:WIND 数据终端、人民银行、国家金融监督管理总局(原 " 银保监会 ")、基金业协会、信托业协会、保险资产管理协会、中国银行业理财市场报告、普益标准,中信证券资管整理。受数据可得性影响,信托公司信托资产规模取 2024 年中数值。

报告显示,不同类型的资管机构呈现出差异化的发展路径。银行理财公司作为一支重要力量,其数量和管理的规模都显著增长。截至 2025 年 1 季度,银行理财整体呈现良好发展态势。全市场存续产品 4.06 万只,规模 29.14 万亿元。数量相比去年末增长 0.74%,规模相比去年末微跌 1.22%。上述产品来自全国 215 家银行和 31 家理财公司,相比去年末减少 3 家银行,这反映出行业趋向专业化发展的特征,部分小型银行可能因整合或转型而退出市场。合计服务 1.26 亿名投资者,相比去年末增长 0.8%。这表明银行理财公司在转型过程中,正逐步适应新的监管环境,并积极拓展业务范围,提升主动管理能力。这些公司充分利用其母行的渠道和客户资源优势,不断推出符合市场需求的理财产品,成为资管市场中的重要组成部分。

与此同时,公募基金行业也保持了稳健的增长势头。截至 2025 年 1 季度,公募基金行业新发产品 297 只,相比去年 4 季度环比增加 12.50%;合并募集份额 2499.76 亿份,相比去年 4 季度环比下滑 24.31%。从存续角度看,截至 2025 年 1 季度末,基金产品数量相比去年末微增,规模则有所萎缩。存续产品规模以货币型为主,数量以混合型为主;股票型基金(特别是股票指数)期间新发数量明显新增,而混合型、QDII、FOF 在上报、获批、发行等多方面实现复苏。2025 年 1 季度未出现基金公司新增或退出的现象,行业 " 二八分化 " 格局依然明显,易方达、华夏保持稳定领跑,广发继续追随其后。个人养老金产品目录扩容至指数,已有 289 只产品增设 Y 份额,Y 份额合计规模 113.9 亿元、较去年底增长 21.28%,其中 204 只 FOF 合计 102.04 亿元,85 只指数基金合计 11.86 亿元。

公募基金凭借其专业的投研能力和广泛的市场认可度,在居民财富管理中扮演着越来越重要的角色。特别是在权益类投资领域,公募基金以其专业的选股能力和风险控制能力,吸引了大量投资者的关注。随着居民理财意识的提升和资本市场改革的不断深入,公募基金的市场份额有望进一步提升。

私募资管业务则在规范中寻求发展。截至 2025 年 1 季度末,证券期货经营机构私募资管产品规模(不含社保基金、企业年金)合计 11.74 万亿元,较去年底减少 3344.66 亿元,降幅 2.75%。这反映出资管新规对私募资管业务的深远影响,通道业务被进一步压缩,主动管理成为行业发展的必然趋势。证券公司及其子公司正积极调整业务结构,提升主动管理能力,探索多元化资产配置策略,以满足投资者日益多样化的需求。

私募基金行业也呈现出新的特点。截至 2025 年 1 季度末,我国境内存续私募证券投资基金管理人 7,860 家,相比去年末减少 140 家;存续私募证券投资基金 85,614 只、规模 5.25 万亿元,相比去年末分别减少 2,219 只、增长 0.04 万亿元。值得注意的是,新成立产品以债券型为主,无论是总发行规模还是单只平均发行规模,均明显高于股票型、混合型等其他类型产品。这表明在当前的市场环境下,投资者更加注重风险控制和收益的稳定性,债券型产品成为资金配置的重要选择。

信托行业在转型中寻求突破。截至 2025 年 1 季度末,信托行业资产规模稳步增长,功能继续转型调整,非标资产向标准化资产转型的趋势明显。信托投资功能持续发展,标品信托数量持续增加,整体仍以 3 年以上固收类产品为主;相比 2024 年末,仅商品及金融衍生品类产品数量小幅萎缩,其他类型及期限产品均实现增长。这表明信托公司正逐步减少对传统地产等领域的依赖,积极拓展新的业务领域,支持实体经济的发展。信托公司凭借其灵活的制度设计和专业的资产管理能力,在服务实体经济方面发挥着重要作用。

保险资管运用也呈现出新的特点。截至 2024 年末,我国保险资金运用余额达到 33.26 万亿元,同比增长 15.08%;资产配置以债券、银行存款等固收类资产为主,并逐步增加对股票资产的投资。无论人身险公司还是财产保险公司,投向股票资产的规模均实现同比增长 28% 以上。这表明保险资金在配置上依然以稳健为主,注重风险控制和长期收益。随着保险市场的不断发展和保险资金的逐步壮大,其资产配置策略也将更加多元化。

展望未来,中国资产管理行业将面临新的机遇和挑战。一方面,随着居民财富的持续增长和理财意识的不断提高,资产管理行业将迎来更大的发展空间。另一方面,行业竞争也将日趋激烈,机构需要不断提升自身的专业能力和服务水平,才能在市场中立于不败之地。此外,监管政策的不断完善和市场的不断成熟,也将对资管行业提出更高的要求。机构需要加强合规管理,提升风险控制能力,才能更好地服务实体经济和满足投资者的需求。