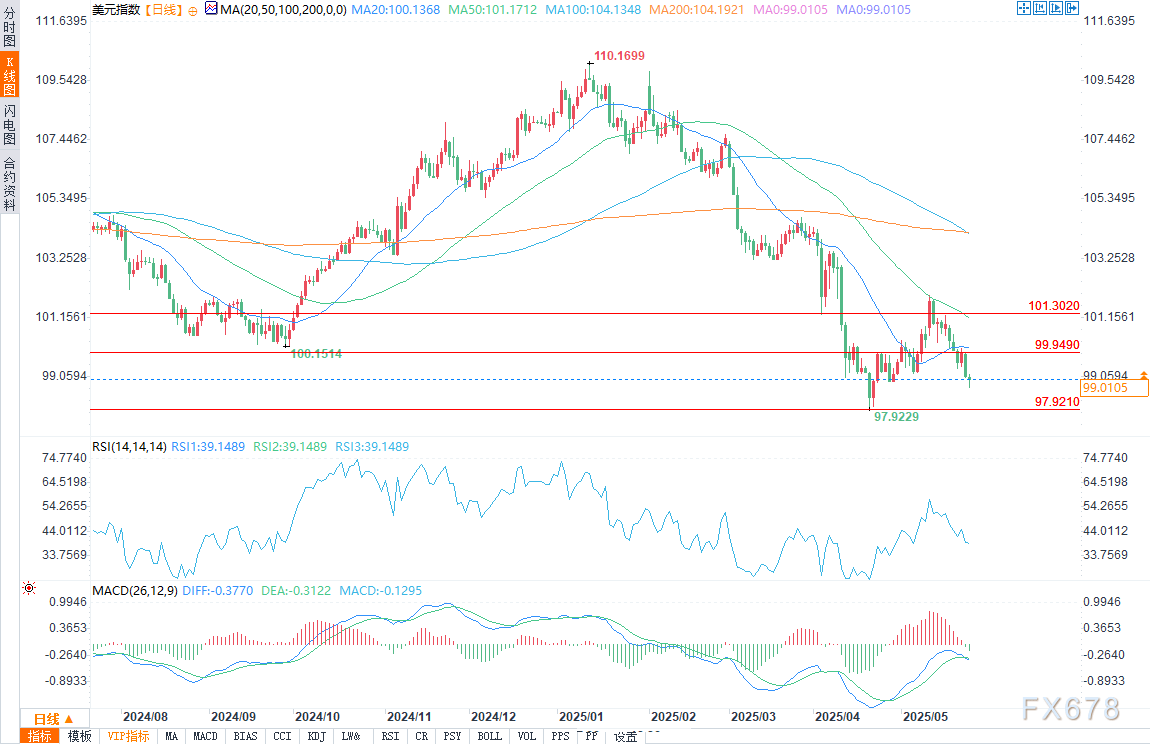

美元预测:美元指数看跌与黄金储备增加表明信心下降

周一(5月26日)美盘时段,美元指数跌破5月6日99.172的支撑位,加剧了看跌情绪。这表明除技术形态外,市场存在更深层次的结构性担忧。交易员目前关注97.921一线,除非空头回补推动指数反弹至阻力位99.949上方,否则市场动能倾向于继续下行。这一突破与穆迪将美国信用评级下调至Aa1相符,突显了市场对华盛顿超过2万亿美元的赤字和飙升的偿债成本日益不满。

美联储理事克里斯托弗·沃勒(Christopher Waller)最近的言论强调了这一问题,他警告称,当前的财政趋势“根本不可持续”。债券市场也相应做出反应,长期国债收益率突破5.0%,这清楚地表明投资者要求更高的补偿,以应对感知到的美国信用风险。

美联储降息预期取决于关税政策

美联储的货币政策路径日益与财政和贸易决策挂钩。沃勒指出,只有将关税降至10%左右并在年中前敲定,才有可能出现降息局面。否则,激进贸易措施带来的通胀风险可能破坏任何鸽派转向。

市场目前对温和宽松有所预期,但这些预期的条件性反映出市场对华盛顿有效协调政策能力的怀疑。不断上升的关税可能同时推高物价并削弱经济增长,这一滞胀风险将限制美联储的灵活性,尽管当前联邦基金目标利率区间为4.25%-4.50%。

财政放任引发对美国资产的“避险”情绪

联邦政府缺乏财政约束继续令市场情绪恶化。债券收益率攀升不仅是出于对通胀的担忧,还源于对美国债务可持续性的日益不确定性。预计共和党的预算方案将使借款额进一步增加,加剧了对长期偿付能力的担忧。

由于利息支付目前占联邦支出的很大一部分,市场要求持有美国国债需支付更高溢价。这种债务上升导致收益率上升,进而使偿债成本更高的恶性循环,增加了财政整顿的紧迫性。

美元信心下降,黄金的避险作用扩大

黄金的吸引力在各国央行和寻求替代美元主导地位的机构投资者中日益增强。欧洲央行的《金融稳定报告》指出,黄金在金融或地缘政治危机期间是可靠的价值储存手段。各国央行年度黄金购买量目前超过1000吨,强化了其在储备多元化战略中的作用。

市场展望:美元面临结构性阻力