二次元谷子库存爆仓,谁制造了这场「海量滥发」

文 | 新声 Pro,作者 | 王珊珊、陆娜

在「谷子元年」的热潮退去后,二次元零售生意迅速进入遇冷求变的调整期。

据新声 Pro 从多个渠道了解到,自去年底以来,库存积压成为二次元零售的全行业难题,波及连锁品牌、批发商和终端门店,导致不同程度的资金损失。

「库存是这个生意现在最恶劣的问题,一些连锁门店的库存从几千万到上亿,批发商压一批,店主也压一批,几千箱几千箱地堆着。有品牌说愿意三折出货,但我连一折都不会接。」一位服务全国数百家谷店的批发商告诉我们。

现象级 IP,尤其是头部日漫 IP 的市场遇冷,是库存爆仓的直接诱因。多位从业者指出,海量、同质化的谷子滥发导致消费者热情迅速下滑。「市场扩张速度和疯狂程度远超预期。」潮玩星球创始人吴伟诚感叹说。

本轮市场扩张乱象的根源在于行业过热引发的泡沫化发展,吸引了超量入局者。去年至今,大量泛内容公司、文具玩具等零售转型商、个体谷店短期内涌入,其又普遍缺乏海外 IP 的长期运营能力,普遍追求短期迅速变现。

与此同时,日本版权方对中国市场存在信息滞后与本土化运营缺失,导致授权门槛低、经销体系过度膨胀。

上游被动,中下游短时间内迅速扩张、各自为营,构成了行业动荡的根源,一旦市场出现波动,整体便难以避免一轮淘汰洗盘的剧烈震荡。

近期,随着非理性玩家被迫退场、供给端主动收缩,一些新信号开始显现:IP 端,有上下游控制能力的国产 IP 市场份额迅速提升,包括游戏、动漫、原耽小说等多元类型;渠道端,头部连锁渠道更加强调精细化运营,参与深度孵化差异化 IP,同时线上渠道比重加大。

在难以期待新一波现象级日漫 IP 补位的现实下,二次元谷子生意正被迫朝向更精细、多元、可持续的长线模式。

全行业性的库存压力

需要说明的是,对于零售行业而言,库存压力在一定周期内本属常规现象。尤其临近节假日,为配合促销、保障供应,商家通常会主动积压一批库存。

但眼下,谷子库存积压演变成了一场波及连锁品牌、各级批发商、个体店铺的普遍性的行业危机。去年下半年至今,据我们了解,多个二次元连锁品牌面临数千万乃至过亿的库存积压。有批发商告诉我们,他手中积压了不同批次价值超过百万元的库存,现在几乎已无法出货,「生砸在手里」;此外,他合作的几百家店铺销量普遍出现了至少 30% 的下滑。

在全国范围内都有「闭店潮」出现,有个体谷店老板告诉我们,近期已经决定低价转让店铺及所有商品,及时止损。面向这类亏损店铺,抖音与闲鱼上出现了「回收库存」服务,熟悉情况的行业人士告诉我们,这些库存会被以极低价格转卖给门店,「有些谷子店还需要用这些滞销货来撑满货架」。

超负荷的库存积压背后,是二次元零售市场在下半年出现显著波动。

多位受访者描述的时间线相似:谷子零售在去年上半年迎来高光时刻,「那时候入场的人普遍赚到了」;但从下半年尤其是国庆后开始,「明显不好卖了」。

现象级 IP,尤其是头部日漫 IP 的市场滑落,直接成为库存爆仓的导火索。包括《排球少年》《蓝色锁链》《咒术回战》《初音未来》等人气日漫 IP,以及《魔道祖师》《盗墓笔记》等国产头部 IP,均经历从供不应求到堆库存的波动。

去年以来,为了清库存,各个渠道展开「低价」花式甩卖:福袋、抽奖等促销频繁上阵。有大量谷子以特价流入「好特卖」门店、线上低价直播间,乃至闲鱼斤出区。在闲鱼等二手平台上,头部 IP 价格崩盘,曾被炒到四、五位数的稀有人物贴纸,也跌至几百元以下。

库存问题在不同渠道中同样严重,「国谷先崩,日谷紧随其后」。国谷指国内品牌获得日漫 IP 授权,在国内出品并销售;日谷则是在日本本土发售,由经销商引入国内销售,或者二手市场交易流转。

潮玩星球以自产国谷为主,同时有外采产品。创始人吴伟诚透露说,虽然全年营收增长,但下半年整体营收质量呈下降趋势,有各种降价、清仓等变现行为。「那其实就只滚流水,并不赚钱,或者赚的不多。」

三月兽以日谷经销为主,创始人沈浩告诉我们,去年下半年销售额下滑超过三分之一。在品牌旗下 40 多家门店中,北京、杭州、武汉、深圳、成都、上海、苏州、重庆等一线城市店铺属于第一梯队,这些门店月均营收可达 130 万元,但在去年底最差的时候下滑至约 80 万元,近期略有回暖,回升到 100 万元左右。

根据公开信息,今年以来,谷谷逛谷 GuGuGuGu、漫库、谷子快跑等多个二次元连锁品牌持续扩展加盟业务。一位加盟多家品牌的店主告诉我们,不同品牌加盟政策差异明显,一些品牌管理规范,但个别品牌则存在「直营与加盟双标」问题,加盟店供货政策远不如直营店,导致他现在很后悔,觉得自己成了品牌「清库存的韭菜」。

经销网络的无序扩张

多位从业者指出,市场迅速下滑的直接诱因在于头部 IP 的「海量滥发」——即同质化、海量的谷子市场迅速消耗了消费者的热情。

而供过于求的结果背后,是二次元 IP 授权及经销体系的膨胀失控所导致的连锁反应。

谷子行业在国内经历了一轮爆发式增长,尤其依赖现象级日漫 IP 带来的粉丝效应。需要说明的是,这轮热潮有很大的特殊性:它并未沿袭传统的 IP 版权产业链逻辑,而是从中下游率先爆发,反向传导给日本 IP 方,也导致信息反馈滞后,形成某种下游主导的混乱格局。

相比之下,潮玩盲盒行业虽然也曾在 2021 年的风口期后经历过库存危机,但像泡泡玛特这类头部企业具备自主孵化 IP 的能力,同时拥有很强的供应链与渠道控制能力,库存反而可以作为调节上下游节奏的橡皮筋,受到冲击较小。

而在谷子市场,有从业者告诉新声 Pro,一些版权方缺乏长线经营的意识,尤其是日漫 IP 对中国市场的态度本就偏保守,由于语言、文化和市场结构差异,又往往反应滞后。「市场火了,很多人要授权,IP 持有方或者说代理方缺乏管理,就导致比如某 IP 有一万左右的粉丝,但做出了十万粉丝的产品。」

在中下游领域,二次元连锁品牌既是出品经销又做 C 端销售,还承担 B 端供货角色。大量品牌以及批发商都直接面向 B 端供货,入局门槛不高,更进一步加剧市场盲目扩张。实际上,我们访问的多位从业者都认为,许多新玩家可能并不熟悉二次元,「在授权期间追求尽可能地大量生产、快速变现」。

据统计,全国有至少 39 个城市的谷店数量超过 30 家,总体数量超过 3000 家。江西南昌连锁店异元星谷的老板告诉我们,南昌谷店在一年多时间内从一两家暴增至四五十家,同一个商圈都有三四家以上。

对于中下游玩家而言,缺乏 IP 实控权也意味着极高的被动性。

一旦 IP 本体出现内容危机或口碑崩塌,消费热情会迅速消退,引发「崩盘」。例如《咒术回战》烂尾事件后,就造成了大量粉丝迅速退坑。

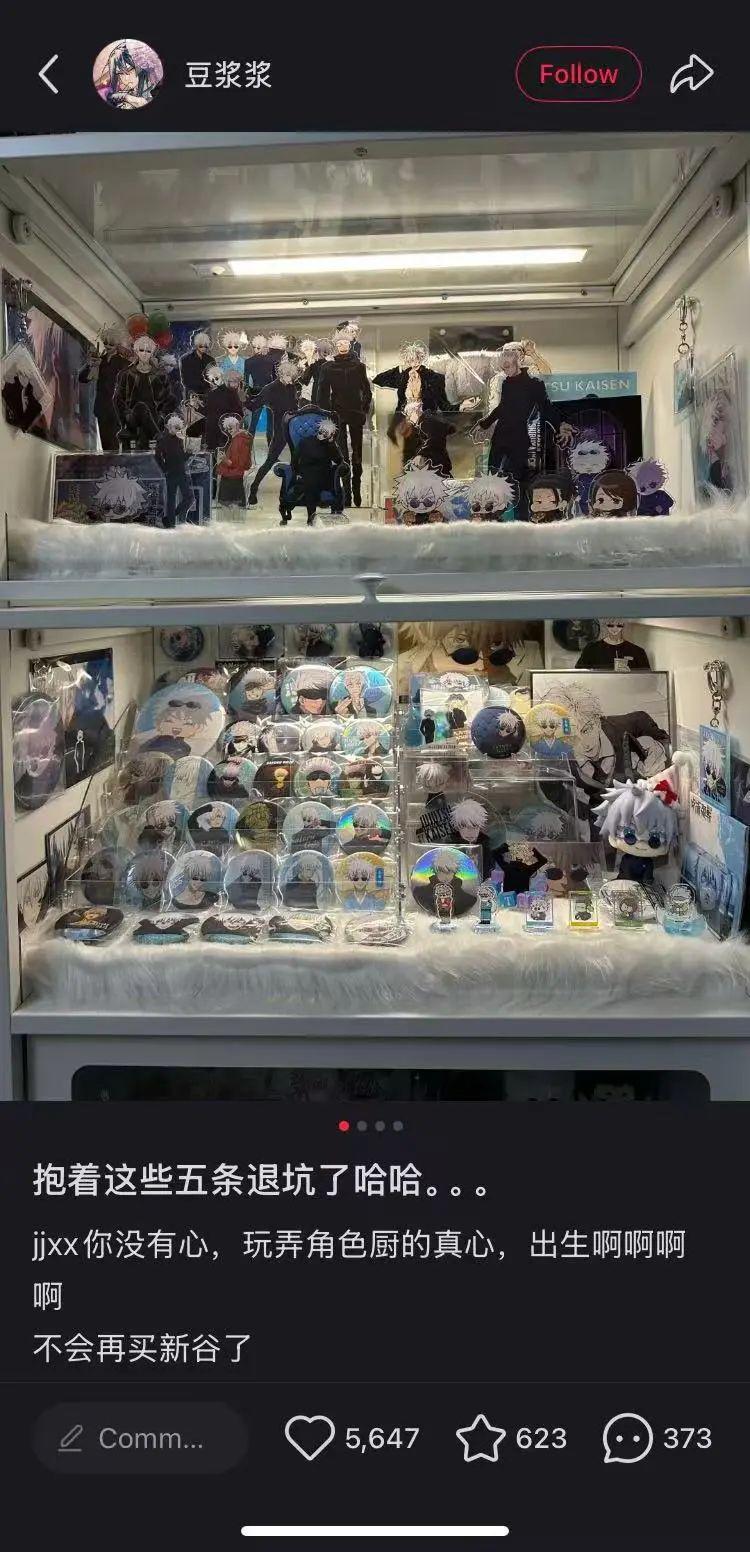

小红书的《咒术回战》退坑贴

与此同时,产品高度同质化的现象极为严重。像《排球少年》《蓝色锁链》这类热门 IP 中的角色素材图,可能被 20 多个品牌重复使用,甚至出现「这柄图小时候抱过我」一类的消费者自嘲。有粉丝向我们吐槽说,一些国谷产品设计粗糙、审美廉价,「只是把把谷子当成贴图加工,完全不尊重粉丝」。

当市场在短时间内出现波动时,由于整个体系都膨胀混乱,很多品牌从销售到生产进货的调节速度显得滞后。有从业者告诉我们,一些店里还有大量库存商品没卖掉,新批次又要到货了,连摆放的空间都不够用。

由于缺乏上游的统一监管,各级经销商和终端门店操作空间大,价格体系混乱,灰色地带普遍存在。尤其在行业内部普遍采用「定金订货制」的模式下,市场行情一旦变化,往往出现终端店铺退货或失联的情况,导致上游批发商蒙受损失。一位经销商透露,终端不接货时只能退,不退就闹,生意做起来非常疲惫。

甚至,中国市场的不确定性已传导至日本 IP 供应链。三月兽创始人沈浩非常熟悉日本市场,他观察到,中国谷子市场的波动甚至导致了一批日本 IP 衍生品中下游企业的倒闭。因为日谷的订货周期较长,至少提前 3-6 个月订货,去年年中根据市场情况定的货,实际出货已经到了年底,「比如说 200 万人民币的货,经销商甚至连定金都不要了,直接人间蒸发。」

这些已生产的库存商品最终仍需通过市场渠道消化。尽管原采购方退出,但国内仍存在大量有意向的二级经销商接盘。这些商品往往通过非正版授权的「水货」形式,以远低于市场价的方式流入国内渠道,进一步扰乱市场正常的价格体系。

阵痛期后如何良性发展

早在 2024 年上半年,新声 Pro 在关于二次元零售的报道中就观察到:谷子生意看似门槛不高,实则牵涉到 IP 授权、零售模式与亚文化运营等多个环节。随着海量参与者快速涌入,这个市场极可能迎来一轮「教育」式的调整周期。

过去一整年的行业变化,印证了这一预判。业内普遍认为今年还会有轮市场洗盘重整,包括不同位置的 IP 操盘公司、连锁品牌、各级经销商、终端店铺都需要自己找解决方案。大批近年来新进入行业、但对 IP 缺乏了解的公司会重新离场。

判断依据之一来自于 IP 端的变化。二次元线下零售的核心竞争力由 IP 决定,但现阶段已经没有绝对头部 IP。

现象级日漫 IP 普遍哑火之后,优质新番需要较长的时间培养粉丝,造成整个市场没有接替性爆款。三月兽创始人沈浩曾告诉我们,《蓝色锁链》在 2023 年占据公司营收的 25% 以上,但现在这一占比迅速滑落至不足 5%。目前其门店在售 IP 中,几乎没有任何一个 IP 占比超过 20%。

过度集中投资单一 IP 不仅会透支其商业价值,还可能导致内容生态失衡。这意味着对于 IP 的均衡化差异化布局正变得更加重要。

三月兽目前在 IP 策略和选品思路上已做出调整。沈浩强调,「现在最关键的是控好量,而选商品的本质一直是选 IP。」在今年的的门店规划中,三月兽也会进一步发力引进更多不同的日本 IP 和中国 IP。目前其中国 IP 占比已增长到 40% 左右。

《2025 闲鱼谷子趋势报告》显示,国产游戏谷已超越日漫 IP 成为市场主导力量。得益于本土游戏厂商对 IP 运营能力、产品和渠道的把控能力,游戏谷在此次行业调整中虽也有库存问题,但展现出更强的抗风险性。

以原神、明日方舟、偶像梦幻祭等二游,以及几大国产乙游为代表,其游戏公司更倾向于选择业务或资本层面有联系的衍生品方,经销商、零售商能介入的空间相对有限,因此不容易出现下游膨胀乱入的情况。

比如 GOODSLOVE 是雪叶旗下 IP 衍生品线下贩售品牌,曾为《光与夜之恋》等多个腾讯系 IP 提供衍生品 OME 和运营服务;潮玩星球的 PRE-A 轮投资则由米哈游领投,其 IP 矩阵中,国产游戏 IP 占比一直相对较高。叠纸更是将《恋与制作人》《恋与深空》以及「暖暖」系列 3 个 IP 的周边渠道控制在自己手中,走官谷线上预售模式。

游戏 IP 之外,一些具有长线运营思路的国产 IP 和一些针对特定圈层的垂类 IP,在当下市场环境中也有显著优势。

有经销商提到,国漫 IP《非人哉》在内容优势之上,因相对稳健的市场上新节奏实现了很好的销售数据。原因在于其版权方分子互动在生产与渠道环节都拥有更强控制权,能依据市场反馈及时调整。

国产原耽 IP 目前也受到很多消费者欢迎。我们接触的下线城市个体店主和在北京探访的连锁品牌中,都有门店表示卖得最好的是《小蘑菇》《放学等我》等耽美 IP。刚刚结束的 CP31 同人展上的火爆现象也印证了稀缺性运营的商业逻辑。

和潮玩行业穿越库存期的发展历程相似,更具有品牌意识和长线经营能力的公司,会在市场洗牌中更加明确自己的优势和方向。比如泡泡玛特当时就选择在内部对 IP 进行分层和有侧重的运营,同时对其供应链进行柔性改造,拓展盲盒之外的品类。

进入专业化竞争阶段,二次元零售品牌也在通过提升销售体系、服务质量等精细化运营,及提高 IP 获取能力等多维度构建竞争优势。经销渠道的门槛提高,拥有 IP 及产品优势的品牌更具优势,而资金实力雄厚的品牌也能更好地应对市场波动。

自今年第二季度起,三月兽营业额已止住下跌并平稳回升。今年三月兽会持续拓店,在新阶段针对其线下门店将重点构建差异化供给体系,设计梯次化产品组合,并结合各商圈特点定制专属 IP 矩阵。

潮玩星球今年也计划放缓拓店速度,对已开设门店进行精细化和深度运营。其年初与米哈游合作的《原神》芙宁娜主题店在 IP 快闪体验业态已取得突破,暑期还将联合木棉花推出十余场限定快闪,并启动更多海外项目。同时潮玩星球也通过签售会、一日店长等特色活动提升用户粘性,形成差异化竞争优势。

目前,潮玩星球还计划升级其 IP 运营策略,重点布局潜力型 IP 的培育体系。针对一些具备基础知名度但未爆火的 IP,公司将投入最高至千万级市场预算,通过其百余家门店的线下宣发体系结合新媒体矩阵进行深度孵化。

「如果大家都一窝蜂去炒热门 IP,还是会同质化。接下来,可能还是要做更多从 0 到 1 的事。」